Dépréciation de goodwill : les secteurs les plus menacés en Europe

Houlihan Lokey vient de publier une étude sur les risques de dépréciation de goodwill auxquels les entreprises européennes sont confrontées.

Le constat est clair : beaucoup de secteurs n’ont pas encore procédé aux dépréciations qui semblent nécessaires si l’on prend en considération les éléments suivants : de décembre 2005 à mars 2009 :

- les acquisitions des 600 entreprises du Dow Jones Stoxx se sont élevées à 1800 milliards d’euros.

- leur montant total cumulé de dépréciation de goodwill n’a pas dépassé 200 milliards

- leur valeur boursière à chuté de 44% (et si l’on tient compte du redressement récent de la bourse, la diminution est encore de 21%).

Même si ces données globales recouvrent forcément des situations individuelles contrastées (une entreprise peut avoir des unités génératrices de trésorerie « impaired » tout en ayant une valeur de marché supérieure à sa valeur comptable et vice-versa), il semble quand même que, collectivement, les entreprises n’aient pas tiré toutes les conséquences comptables de la crise qui les frappe.

On rappelle que, selon la norme IAS36, la valeur recouvrable des actifs doit être mesurée annuellement et chaque fois qu’il y a une indication de perte de valeur. Les actifs concernés sont les immobilisations incorporelles à durée de vie illimitée et le goodwill. Si la valeur recouvrable de ces actifs est inférieure à celle inscrite dans les comptes, l’entreprise doit passer une dépréciation. La valeur recouvrable est la valeur la plus élevée entre la juste valeur diminuée des coûts de vente et la valeur d’utilité. La norme prévoit les modalités de calcul de la valeur recouvrable, modalités qui sont sur le point de changer avec la nouvelle norme Fair Value Measurement.

IAS36 a établi la liste des indicateurs externes révélateurs d’une perte de valeur : un déclin significatif de la valeur de marché des actifs, des changements importants dans l’environnement technologique, économique et juridique de l’entité ayant des conséquences négatives sur celle-ci, une augmentation des taux d’intérêt, une valeur comptable de l’entité supérieure à sa capitalisation boursière. Avec la crise, la plupart de ces indicateurs ont été allumés, et ils clignotent encore !

Afin d’identifier les secteurs les plus exposés à des dépréciations, Houlihan Lokey a défini un indicateur de risque d’impairment sur la base de deux ratios : d’une part, la somme cumulée des prix d’acquisition rapportée à la capitalisation boursière de fin de période, et d’autre part, la capitalisation boursière rapportée à la valeur comptable des fonds propres. En fonction de leurs scores, les entreprises sont réparties en quatre classes de risque allant de l’orage au beau temps en passant par une zone pluvieuse et une zone nuageuse.

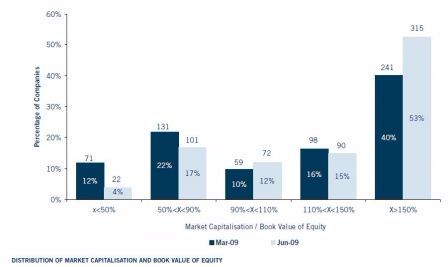

Le tableau suivant montre la distribution de l’échantillon.

Le résultat de l’étude est éloquent :

- 33% des entreprises de l’index ont une capitalisation boursière inférieure ou égale inférieur ou juste supérieure à la valeur de leur situation nette comptable.

- Les secteurs les plus en risque (entreprises avec un ratio Capitalisation boursière / situation nette inférieur à 1 et un ratio de Prix d’acquisition / capitalisation boursière inférieur à 0,25) sont : les industries de la défense, l’industrie automobile, les banques, les assurances et l’immobilier.

- Au total, une centaine d'entreprises se trouvent dans une zone d'orage

- Seule l’industrie de la santé est dans une zone ensoleillée.

Les résultats de l'étude sont présentés par industrie avec pour chacune d'entre elles une répartition des entreprises par zone de risque (voir l'exemple du secteur "consumer products, food and retail" ci-après).

On peut télécharger le rapport complet sur le site de Houlihan Lokey. Les Echos du 12 juin consacrent un article à ce rapport.

A lire aussi

SUIVEZ MOI SUR TWITTER (JF_REROLLE)